Gewerbegründung

oder Freiberuf?

Tipps für die Gewerbegründung

Wer sich selbstständig machen oder nebenher noch eine selbstständige Tätigkeit ausführen will, denkt häufig über die Anmeldung eines Gewerbes oder einer freiberuflichen Tätigkeit nach.

Themen

Informationen zur Selbstständigkeit oder freiberuflicher Tätigkeit

Wer sich selbstständig machen oder nebenher noch eine selbstständige Tätigkeit ausführen will,

denkt häufig über die Anmeldung eines Gewerbes oder einer freiberuflichen Tätigkeit nach.

Annahmen zu Beginn

Die folgenden Punkte nehmen wir an, damit einer Gewerbegründung nichts im Wege steht:

- Eine gute und legale Idee existiert, womit das Geld verdient werden soll

- Eventuell notwendige Ausbildungen, Genehmigungen Zertifikate liegen vor

- Für das Gewerbe können genügend Kunden geworben werden

- Es ist geklärt, dass wirklich Gewinn entsteht

- Raum- und Transportfragen sind geklärt

- Grundwissen im Umgang mit einem PC ist vorhanden

Gewerbe, Freiberufler, Angestellter, Nebeneinkünfte oder Hobby

Zunächst fällt den meisten Menschen der Begriff „Gewerbe“ ein. Es muss erst einmal geklärt werden, ob „Gewerbe“ überhaupt die richtige Form für den Nebenerwerb ist. Für einen kleinen Nebenerwerb oder eine beginnende Selbstständigkeit kommen mehrere Arten der Beschäftigung in Frage.

Minijob

Wird nur für einen Arbeitgeber gearbeitet, kann dies bis zu einer gewissen Grenze als Minijob erfolgen. Viele Informationen gibts dazu in der Minijob-Zentrale.

Nebentätigkeiten

Wird eine Tätigkeit bis zu 3.000 Euro pro Jahr als Übungsleiter im Sportverein, als Jugendleiter, als Betreuer, als Mitarbeiter in öffentlichen Einrichtungen, oder Ähnliches ausgeübt? Nebentätigkeiten gemäß § 3 Nr. 26 Einkommensteuergesetz (z. B. Trainer und Betreuer in Vereinen, Referenten für Volkshochschulen u. a.) sind bis zur o. g. Grenze steuerfrei. Ist es eine einmalige Nebentätigkeit in geringem Umfang erhält der Kunde eine Rechnung ohne Mehrwertsteuer. Die Einnahmen und Ausgaben werden aufgelistet, der Gewinn kann bei der Einkommensteuererklärung eingetragen werden.

Freiberufliche Tätigkeit

Wird eine Schulungs- oder Beratungstätigkeit, ein Arztberuf oder eine andere

überwiegend geistige Tätigkeit ausgeübt?

Wenn ich diese Tätigkeit aufgrund einer besonderen Ausbildung ausübe, oder es eine künstlerische Tätigkeit ist, kann es sich um eine freiberufliche Tätigkeit handeln. Eine Liste mit Beispielen für solche Tätigkeiten steht in §18 Einkommensteuergesetz.

Diese Liste ist nicht vollständig. Auch andere ähnliche Tätigkeiten können „freiberuflich“ ausgeübt werden.

Wird ein Handwerk ausgeübt?

Dazu sind zusätzliche Genehmigungen und Mitgliedschaften nötig. Näheres erfährt man bei der zuständigen Handwerkskammer.

Kein Gewinn beabsichtigt?

Bleiben die Einnahmen unter den Ausgaben (kein Gewinn), und soll das auch in Zukunft so bleiben? Dann haben Sie keine „Gewinnabsicht“, und das Ganze ist steuerlich gesehen nur eine Liebhaberei (=Hobby). Eine Anmeldung als Gewerbe oder Freiberuf ist nicht nötig.

Zweck der Tätigkeit

Bevor man ein Gewerbe anmeldet, sollte man sich gut überlegen, was als „Zweck des Gewerbes“ angegeben wird. Der Zweck sollte einerseits klar beschrieben sein, andererseits aber so weit gefasst sein, dass mögliche sich später entwickelnde Nebeneinnahmen mit erfasst werden können. Eine spätere Änderung kostet erneut Gebühr.

Businessplan

Wenn man staatliche Zuschüsse oder Bankdarlehen bekommen will, wird oft ein Businessplan gefordert. Aber auch ohne eine solche Anforderung sollte man die Einnahmen und Ausgaben für die nächsten Monate und ersten Jahre frühzeitig und möglichst exakt planen. Bei meinem Download-Produkten können Sie eine Vorlage für einen Businessplan kaufen:

Gewerbegründung

Jetzt wo die wichtigsten Dinge zum Gewerbe geklärt sind, kann die Anmeldung starten.

Gewerbe anmelden

Freiberuf anmelden

Eine freiberufliche Tätigkeit muss auch angemeldet werden. Dies geschieht aber nicht bei der Stadtverwaltung, sondern beim Finanzamt. Für diese „Anzeige der Aufnahme einer freiberuflichen Tätigkeit“ genügt ein formloser kurzer Brief ans FA. Hingehen beschleunigt den Vorgang und die Vergabe einer Steuernummer (falls man noch keine hat).

Gewerbe und Freiberuf

Wer überwiegend freiberufliche Tätigkeiten und in geringem Umfang gewerbliche Tätigkeiten ausübt, steht vor dem Problem, dass durch den gewerblichen Anteil alles

zum Gewerbe mit zusätzlichen Kosten (IHK-Beitrag und Gewerbesteuer) wird.

Das möchte kein Freiberufler erleben, und es gibt folgende Abhilfe:

Zusätzlich zur freiberuflichen Tätigkeit wird ein Gewerbe für solche Aktivitäten angemeldet.

Für die freiberufliche Tätigkeit und das (wahrscheinlich kleine) Gewerbe muss der Gewinn getrennt ermittelt werden, z. B. durch je eine Einnahmenüberschussrechnung (EÜR). Bei meinem Download-Produkten kannst du eine Excel-Vorlage für EÜR kaufen:

Informationspflichten und Festlegungen

Über die Anmeldung eines Gewerbes werden das Finanzamt und die IHK (Industrie- und Handelskammer) automatisch informiert.

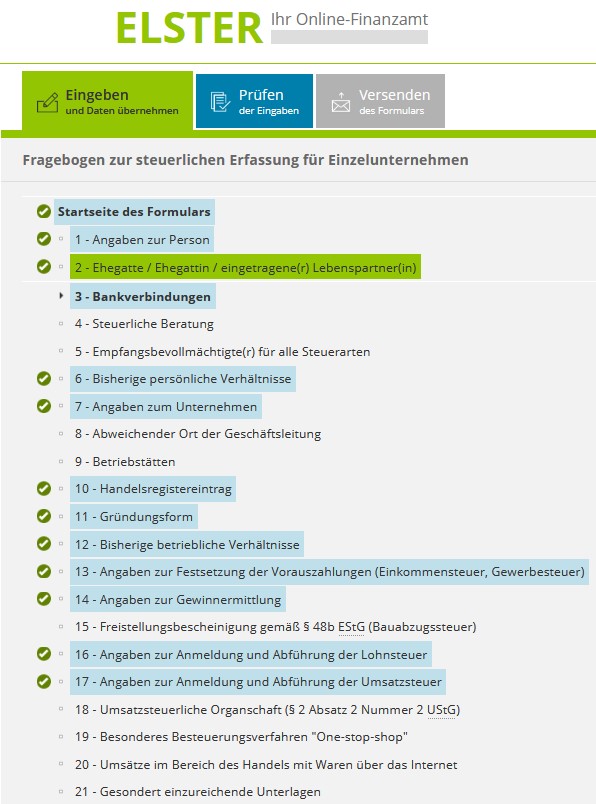

Das Finanzamt fordert das Ausfüllen eines Fragebogens zur steuerlichen Erfassung. Dieser wird online bei ELSTER abgegeben.

Außer Name, Anschrift und Art der Tätigkeit möchte das Finanzamt vor allem folgende Punkte geklärt haben:

- Wie hoch wird der Umsatz (= Einnahmen) aus dem Gewerbe/Freiberuf im Gründungsjahr und im Folgejahr ungefähr sein?

- Wie hoch wird der Gewinn (= Einnahmen - Ausgaben) im Gründungsjahr und im Folgejahr ungefähr sein? Bei einer hohen Gewinnschätzung wird das Finanzamt sinnvollerweise Einkommensteuervorauszahlungen festlegen.

- Wie erfolgt die Gewinnermittlung? Bei einem kleinen Gewerbe oder freiberuflicher Tätigkeit meist mit Einnahmenüberschussrechnung (EÜR)

- Werden demnächst Arbeitnehmer eingestellt?

- Wie hoch werden die sonstigen Einkünfte (Job als Angestellter, Kapitalerträge, usw.) ungefähr sein?

- Will ich als "Kleinunternehmer besteuert" werden, also ohne Umsatzsteuer arbeiten, oder will ich auf diese Umsatzsteuer-Befreiung verzichten?

- Wünsche ich für die Umsatzsteuer Ist-Besteuerung oder Soll-Besteuerung?

- Wünsche ich für die Umsatzsteuer Ist-Besteuerung oder Soll-Besteuerung?

- Wünsche ich eine Umsatzsteuer-Identifikationsnummer (USt-ID), weil ich in andere EU-Staaten liefere oder von dort Lieferungen beziehe?

Kleinunternehmer

Ist- oder Soll-Besteuerung

Bei der Soll-Besteuerung werden Einnahmen zum Termin der Rechnungsstellung bewertet und versteuert. Bei der Soll-Besteuerung gehört die erhaltene Umsatzsteuer zum Zeitraum der Lieferung bzw. Leistung.

Hinweis zum Jahreswechsel bei Jahren mit unterschiedlicher Umsatzsteuer:

Die Höhe der Umsatzsteuer richtet sich danach, wann die Lieferung bzw. Leistung erfolgt und nicht danach, wann die Rechnung geschrieben oder bezahlt wird.

Umsatzsteuer-Identifikationsnummer (USt-ID)

Wenn du bisher nicht selbstständig warst, gibt dir das Finanzamt eine neue Steuernummer für die Einkommensteuer (weil im FA nun ein anderer Sachbearbeiter für dich zuständig ist). Bei Ehepartnern vergibt das Finanzamt bei unabhängigen Gewerben für jeden eine Steuernummer, damit zu jedem eine eigene EÜR erstellt und zugeordnet werden kann.

Einkommensteuererklärung

Mit einem Gewerbe/Freiberuf bin ich verpflichtet, jährlich eine Einkommensteuererklärung auszufüllen.

Umsatzsteuererklärung

Auch eine Umsatzsteuererklärung ist jährlich auszufüllen.

IHK

Wer ein Gewerbe angemeldet hat, bekommt von der IHK (Industrie- und Handelskammer) einen Brief, mit dem man sich bei ihr anmelden muss.

Diese Pflichtmitgliedschaft ist für kleine Gewerbe kostenlos bis preiswert. Beispiel IHK Darmstadt: bis 5.200 Euro Gewinn kein Beitrag (§ 3 IHK-Gesetz). Darüber kostet es ab dem dritten Geschäftsjahr einen Beitrag von 0,1% des Gewinns.

Gegen die nicht mehr zeitgemäße Pflicht zur Mitgliedschaft – auch als „Zwangsmitgliedschaft“ bezeichnet – laufen diverse Initiativen, Widersprüche und Beschwerden

Freiberufler müssen nicht IHK-Mitglied werden.

Berufsgenossenschaft (BG)

Wenn Mitarbeiter angestellt werden, müssen sie bei der zuständigen Berufsgenossenschaft angemeldet und versichert werden. Je nach zuständiger Berufsgenossenschaft können auch Beiträge an die Berufsgenossenschaft Pflicht sein, ohne dass Mitarbeiter eingestellt sind.

Nebenerwerb anmelden beim Arbeitgeber

Menschen, die ihr Gewerbe als Nebenerwerb zu ihrer Arbeit als Angestellter betreiben, müssen das Gewerbe wie andere Nebentätigkeiten dem Arbeitgeber rechtzeitig und schriftlich vor Beginn melden bzw. anzeigen oder genehmigen lassen, wenn im Arbeits- oder Tarifvertrag eine entsprechende Bedingung steht (bei vielen Arbeitnehmern und bei fast allen Auszubildenden), oder wenn sie Angestellte des öffentlichen Dienstes oder Beamte sind: Bei Beamten oder BAT ist eine Genehmigung erforderlich, bei TVöD ist nur eine Anzeige erforderlich.

Falls der Verdacht einer Konkurrenzsituation entstehen könnte, sollte man auch ohne eine der oben genannten Bedingungen im Arbeits- oder Tarifvertrag mit dem AG sprechen und ihm erläutern bzw. mit ihm absprechen, was man bei der Nebentätigkeit macht und was nicht.

Eine Genehmigung verweigern oder bei Anzeigepflicht die Nebentätigkeit verbieten kann der Arbeitgeber nur in seltenen gut begründeten Ausnahmen: wenn es durch die Nebentätigkeit zu Konkurrenzsituationen kommt, wenn das Arbeitszeitgesetz (§ 3 ArbZG) verletzt wird oder es z. B. durch Nachtarbeit oder Gesundheitsgefährdung

zur Beeinträchtigung der Arbeitsleistung im Haupt-Job kommen könnte.

Man sollte beim Antrag auf Genehmigung bzw. Information des Arbeitgebers möglichst genau beschreiben, was man bei der Nebentätigkeit tut und was nicht,

und wieviel Stunden die Nebentätigkeit etwa in Anspruch nehmen wird.

Das nicht-Informieren des Arbeitgebers kann zu einer Abmahnung führen.

Vermieter

Eine rechtzeitige Information bzw. Einholung des Einverständnisses vom Vermieter beugt späteren Missverständnissen und Diskussionen vor.

Gewerbliche oder freiberuflichen Tätigkeit, die nicht nach außen sichtbar wird, kaum Kundschaft ins Haus bringt, kaum Materiallagerung und Materialtransport verursacht usw., also sich kaum vom reinen Wohnen unterscheidet, muss vom Vermieter geduldet und erlaubt werden.

Arbeitsamt

Wenn ich arbeitslos bin, muss das Arbeitsamt informiert werden bevor ich das Gewerbe anmelde Eventuell kann eine Förderung möglich und sinnvoll sein.

Firmenname und Markennamen

Wer sich einen Firmennamen (Geschäftsbezeichnungen) oder den Namen für ein Produkt oder eine Dienstleistung ausdenkt, sollte zuerst mal überprüfen, ob der beabsichtigte Name bereits existiert oder geschützt ist.

Auf www.denic.de kann man z. B. prüfen, ob eine Domain für eine Internetseite noch frei ist.

Marke schützen über das Deutschen Patent- und Markenamt (DPMA)

Geschäftsbriefe

Es gibt verbindliche Regeln, was in einem Geschäftsbrief mindestens an Absender- und Geschäftsdaten stehen muss. Auch E-Mails gehören zu Geschäftsbriefen! Bei Nichteinhaltung dieser Regeln drohen Abmahnungen.

Angebot

Vor Erteilung eines Auftrags wünschen Kunden ein schriftliches oder mündliches Angebot.

Dieses Angebot sollte sorgfältig erstellt werden, denn die im Angebot genannten Aussagen (Preise, Ausführung, Qualität, Zeiten und Termine) sind für den Anbieter, sobald der Kunde den Auftrag erteilt, rechtlich bindend.

Man sollte sich also überlegen, was man im Angebot verspricht,

und ob die angebotene Ware/Leistung wirklich den Wünschen des Kunden entspricht.

Ungeklärte Teile des Auftrags können als Option angeboten werden.

Jedes Angebot sollte rasch, ordentlich und fehlerfrei erstellt werden, denn der Kunde schließt aus der Qualität des Angebots auf die Qualität der späteren Ausführung.

Ein Angebot sollte immer als Chance auf einen Auftrag und daher als „kommende Einnahme“ betrachtet werden.

Jedes Angebot sollte eine einmalige und eindeutige Nummer haben (z. B. AN24.001), damit in einer Kommunikation darauf Bezug genommen werden kann und es bei mehreren Angeboten nicht zu einem Missverständnis kommt.

Bei der Auftragserteilung sollte nochmals geklärt werden, ob der Auftrag dem Angebot entspricht, oder ob der Kunde inzwischen andere Vorstellungen hat.

Preisliste

Um sich die Arbeit selber zu erleichtern und den Kunden vergleichbare und verlässliche Preise zu bieten, sollte man (wenigstens für den eigenen Gebrauch) versuchen, eine Preisliste festzulegen.

In ihr sollten Preise für die am häufigsten angebotenen Artikel, Dienstleistungen, Stundensätze, Fahrtkosten, Versandkosten usw. enthalten sein. Auch Rabatte und die Bedingungen für einen Bonus können hier festgelegt werden.

Rechnung

Wenn du die Leistung für deinen Kunden erbracht hast, oder dein Kunde die bestellte Ware erhalten hat, muss eine Rechnung geschrieben werden.

Eine Rechnung muss mindestens folgende Daten enthalten

(siehe z. B. § 14 UStG Abs. 4):

- Vollständiger Name und Anschrift des Leistenden (= Absender oder Briefkopf der Rechnung)

- Vollständiger Name und Anschrift des Leistungsempfängers (= Empfänger der Rechnung)

- Eine fortlaufende Rechnungsnummer z. B. R24-001, R24-002 usw.

- Ausstellungsdatum der Rechnung

- Zeitpunkt der Lieferung (auch wenn er dem Rechnungsdatum entspricht)

- Pro Rechnungsposition: Menge, Bezeichnung, Einzelpreis (netto), Gesamtpreis (netto)

- Summe der Nettobeträge

- Mehrwertsteuer

- Endbetrag der Rechnung

- Hinweis, falls einzelne Rechnungspositionen nicht dem üblichen Mehrwertsteuersatz unterliegen

- Wenn vorhanden, die Umsatzsteuer-Identifikationsnummer (Umsatzsteuer-ID); ansonsten die Steuernummer (die für die Umsatzsteuer, bzw. bei Nutzung der Kleinunternehmer-Regelung die nach Anmeldung des Gewerbes neu erteilte Steuernummer) oder wenn beides (noch) nicht vorhanden ist, die bisherige Einkommensteuernumer

- Zahlungsfrist und Zahlungsbedingungen z. B.: Zahlbar innerhalb von 15 Tagen ohne Abzüge.

- Bankverbindung des Zahlungsempfängers

Bei meinem Download-Produkten kannst du eine Excel-Vorlage für eine Rechnung kaufen. Sie dir auch meine Informmationen zur E-Rechnugspflicht an und meine Lösungen dazu.

Lieferschein

Wenn dem Kunden seine Ware übergeben wird oder eine Dienstleistung erbracht wurde,

erhält er einen Lieferschein und unterschreibt dem Lieferanten eine Kopie dieses Lieferscheins.

Diese unterschriebene Kopie ist die Quittung, dass der Kunde die Lieferung erhalten hat, und er kann ihn später mit der Rechnung vergleichen. Der Lieferschein ist in der Regel fast identisch mit der späteren Rechnung, enthält aber keine Preise. Später erhält der Kunde die Rechnung. In einer Rechnung können auch mehrere Lieferscheine z. B. aus einem Monat zusammengefasst werden.

Dieses Verfahren ist besonders bei größeren Firmen üblich.

Bei einer persönlichen Übergabe wird die „Rechnung/Lieferschein“ zweimal ausgedruckt, und der Kunde quittiert auf dem Duplikat den Erhalt der Ware bzw. der Dienstleistung.

Er selbst behält das Original. Im Zweifelsfall ist der vom Kunden unterschriebene Lieferschein ein wichtiges Beweismittel dafür,

dass und wann der Kunde die Ware oder Dienstleistung erhalten hat.

Zahlungserinnerung und Mahnung

Wenn ein Kunde mal nicht innerhalb der Zahlungsfrist zahlen sollte, muss nicht gleich das schlimmste vermutet werden. Er kann die Rechnung verlegt haben, oder ich selbst habe vielleicht einen Zahlungseingang übersehen. Schon ein kurzes freundliches Telefongespräch schafft meist Klarheit. Weitere Maßnahmen können eine Zahlungserinnerung und später eine Mahnung sein.

Kassenbuch

Für Unternehmer, die bilanzieren und bei denen es ein Konto „Kasse“ gibt, ist es vorgeschrieben, ein Kassenbuch zu führen.

Von Unternehmern, die eine Einnahmenüberschussrechnung (EÜR) haben, wird dies auch gelegentlich gefordert. Es ist auch hier gut und wichtig, sorgfältig festzuhalten, was in einer Kasse geschieht. Dafür kann ein „Kassenbuch“ zunächst hilfreich sein. Letztlich müssen aber alle Aufzeichnungen über Einnahmen und Ausgaben in die EÜR übertragen werden. Die Aufzeichnungen im „Kassenbuch“ allein sind für eine EÜR steuerlich nicht maßgeblich.

Manche nutzen das Kassenbuch auch, um einen Kontostand mitführen zu können.

Fazit:

Es sollte aus eigenem Interesse der Ordnung halber ordentlich festgehalten werden, was in der Kasse passiert und nichts „rein- oder rausgehen“, ohne dass es notiert und ein Beleg dafür abgelegt wird.

Bei meinem Download-Produkten kannst du eine Excel-Vorlage für ein Kassenbuch kaufen:

Du hast noch Fragen? Kontaktiere mich!

Vieleicht ist noch ein Thema offengeblieben und du möchtest dir noch Klarheit verschaffen. Gerne kannst du mich kontaktieren und ein Online-Coaching mit mir ausmachen.